2023年,全球医疗健康投融资市场的寒冬仍在持续,但表现形式开始出现细微的变化。

在本报告中,动脉网整理、分析了2023年全球医疗健康领域发生的3000余起投融资事件,结合过往超10年的全球投融资数据,从细分领域、交易规模、交易频次、项目轮次、投资机构、所在地区等维度出发,细节刻画了2023年全球医疗创新投融资的现状和细微变化。

我们发现,与其说2023年是全球资本寒冬的延续,它更客观的角色,是更长的历史周期下,上升趋势中的普通一环,更是全球医疗创新走向深水区的新起点。

1.2023年全球医疗健康产业吸金能力进一步萎缩,总融资规模退回2019年水平。

2. 单笔金额在1亿美元以下的中小额融资为主,单笔融资超亿美元的事件占比退回5%以下。

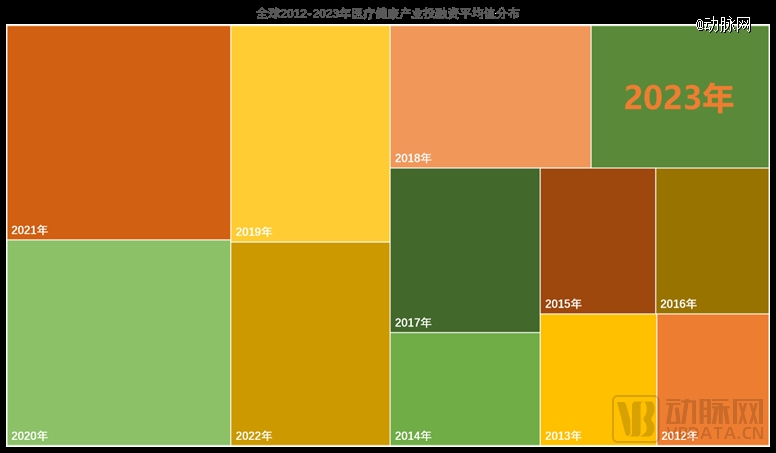

3. 拉长周期看,市场交易活跃度尚处于历史高位,从而平均交易规模逼近历史低点,投资机构偏爱小步、快跑的投资方式。

4. 信息科技与生物科技的深度融合,推动医疗健康主流风投资金向生物医药创新项目汇集。

5. 风险投资也开始追求确定性,通过资产收购、产业并购等方式做强产品线的创新企业,更受资本青睐。

6. 医疗IPO再度缩水,部分美国生物科技创新企业开始通过粉单市场融资,医疗创新企业需要拓展更多元的融资渠道。

7. 国内多地加大生物医药产业培育力度,但长三角地区作为国内医疗创新策源地的区位优势仍十分明显。

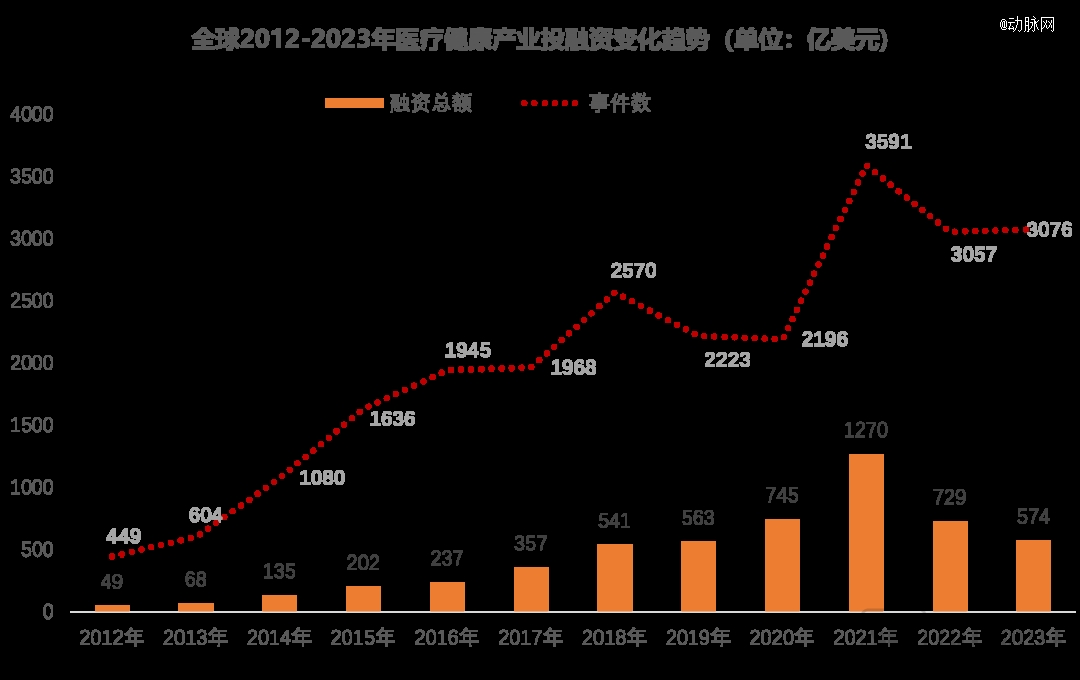

全球医疗健康投融资走完阶段性下行的第三年。2023年,全球共完成医疗健康领域一级市场投资3076笔,累计融资574亿美元,融资总额相对2022年,进一步收缩超2成。2023年的资本寒冬,无疑比2022年更冷。

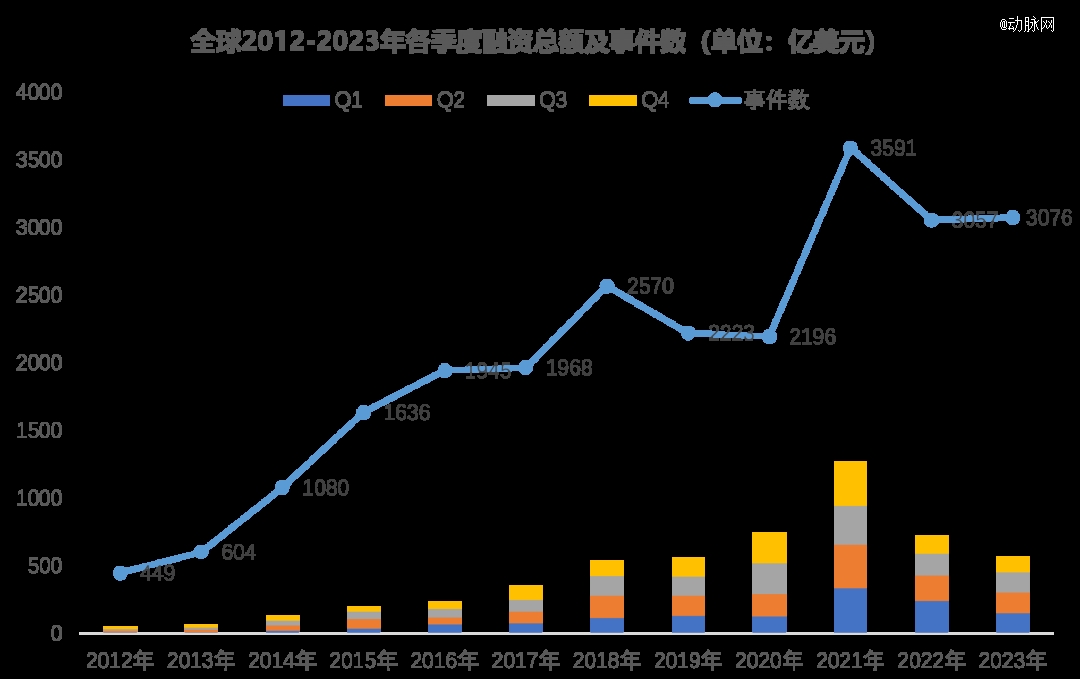

分季度看,2023年,全球医疗健康投融资的季节性差异进一步被抹平。2012年以来,全球医疗健康领域的一级市场投融资往往会更密集地发生在特定季度。比如,在生物医药、医疗器械等行业的重大活动多集中地*季度和第三季度,全球医疗健康领域的一级市场投融资也相对更频繁。但到了2023年,这些重大活动与融资交易之间的关联性减弱。

这背后的可能原因在于,资本寒冬之下,投资机构减少了对行业活动中接触的陌生项目的投资,转而更加关注熟人项目,或者对被投项目追加投资。

快速增长中断。在2021年之前的10年间,全球医疗健康一级市场投融资长期处于量价齐升的快速成长期。2021年,全球医疗健康的一级市场投融资触达阶段性最高点,共完成3591起融资,累计吸金1270亿美元,相比刚刚开始发力的2012年,融资总额增长近25倍,融资频次增长近7倍。2023年完成的574亿美元全球融资,尽管仍处于2012年以来的相对高位,并且显著高于455.83亿美元的10年均值,但医疗健康颠覆式创新带来的产业扩张明显越发乏力。

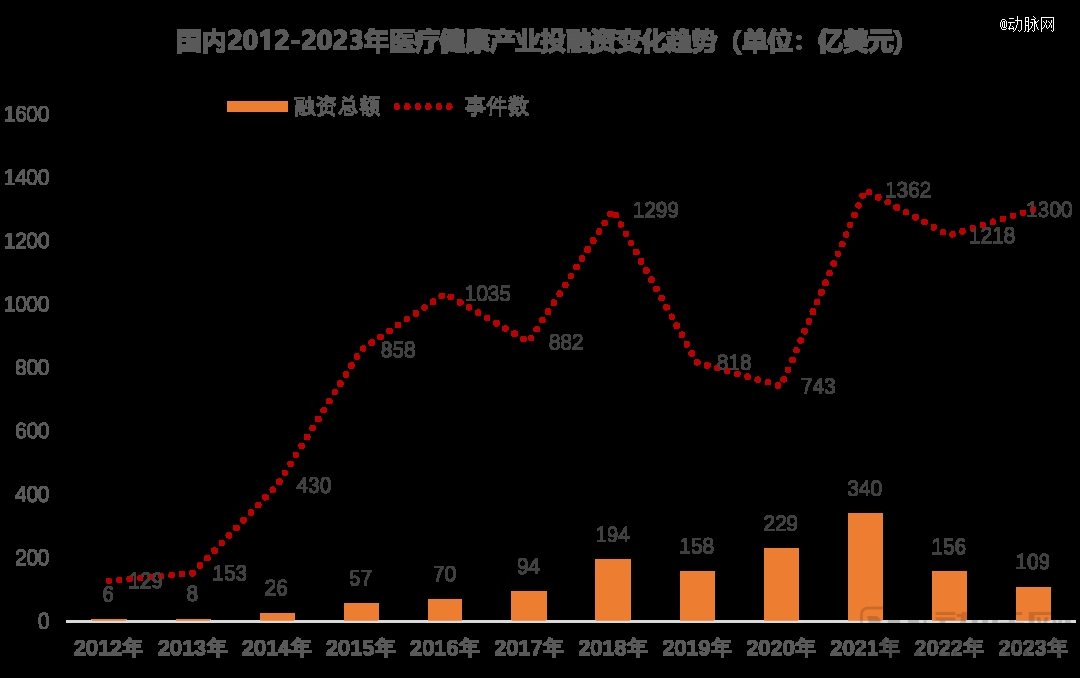

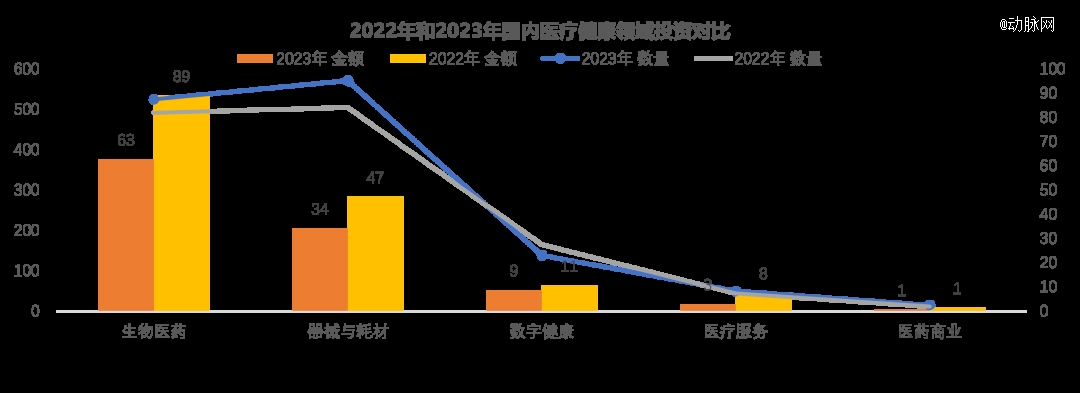

国内方面,2023年共完成1300笔医疗健康产业一级市场融资,累计109亿美元的中、早期资金流入医疗健康的创新探索。

不同于全球医疗健康一级市场投融资保持了常规形态下的持续增长,融资总额层面,国内医疗健康一级市场进入了震荡下跌的周期,交易规模回到了2017年至2018年的水平。不过,相比2022年交易总额在2021年的基础上直接腰斩,在新冠疫情影响逐渐消散的2023年,国内医疗健康一级市场融资总额的降幅缩小至30.1%。

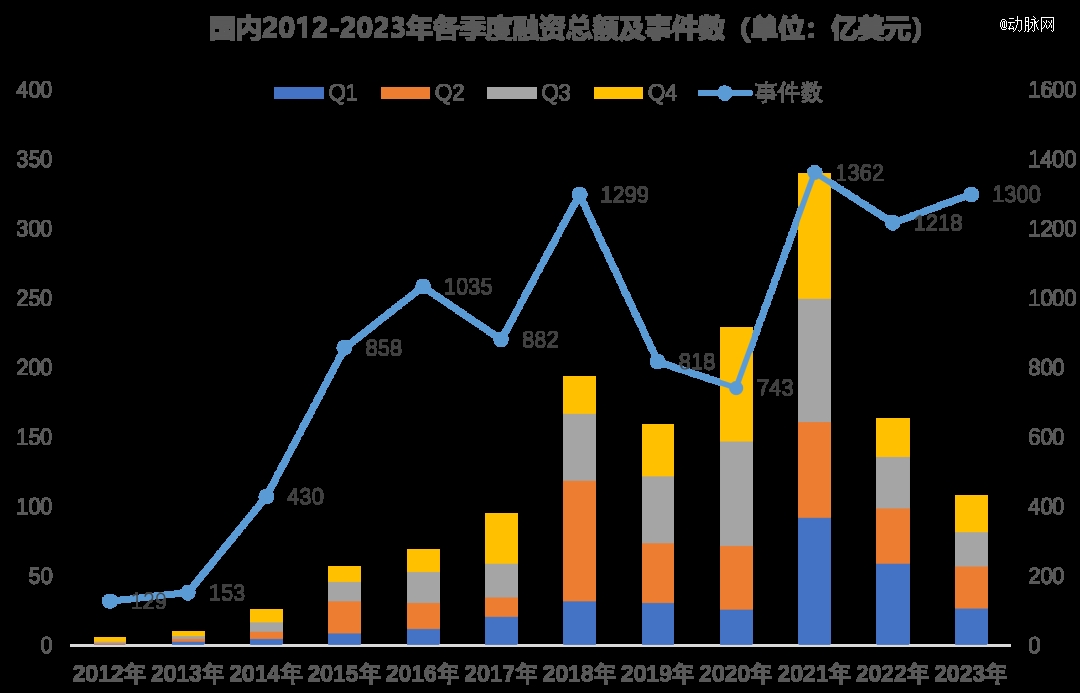

季节特点层面,国内的医疗健康一级市场投融资也同样弱化了季节差异,原因同样可能在于投资机构筛选潜在标的的方式转变。

结合全球与国内的投融资数据不难发现,表面上,2023年,医疗健康的资本寒冬平等打挤了全球各地的医疗创新项目。其更深层次的影响在于,全球医疗创投的投资策略正悄然转变,从投创意、投创新、投可能性,到投熟、投稳定性。

融资总额缩水2成 至3成,但融资频次略微增加,带来平均融资额的大幅降低,代表全球医疗健康项目估值增长困难。数据显示,2023年,全球医疗健康创新项目的平均融资额,甚至回到2018年前后的水平,远低于2021年。

2023年,超1亿美元的大额交易数量减少17.6%。全年,全球医疗健康一级市场上,超1亿美元的融资共发生136起,占全部融资的4%。在2021年,这个比例达到10%。此后和此前的一段时间,大额交易占比都仅为个位数。实际上,在2018年以来的常规年份,大额融资在全球医疗健康产业融资中的占比,稳定维持在5%上下。

值得注意的是,尽管总体吸金能力发生萎缩,全球医疗健康一级市场保持了较高的投融资活跃度。2023年是过去11年间,这类交易次活跃的一年,总交易数量相比本世纪20年代以前的2000笔左右,出现明显提升。进一步地,如果将全球新冠疫情爆发的2020年至2022年数据剔除,直接对比2019年与2023年数据,2023年,全球医疗健康一级市场投融资仍保持了持续、稳定的增长趋势。

与全球医疗健康一级市场投融资相似,2021年至2023年间,国内医疗健康一级市场的投融资活跃度保持在历史高位。有意思的是,2022年至2023年间,国内医疗健康一级市场的投融资频次和规模出现剪刀差。一方面,随着国内医疗创新和风险投资生态趋于成熟,越来越多的机构投资者活跃在权益市场上,他们出手的意愿很强;另一方面,面对创新企业进入成长阶段中后期面临的商业化、资本化困境,机构投资者在做决策时更加审慎,他们更倾向于采用小步、快跑的方式,来分散风险。

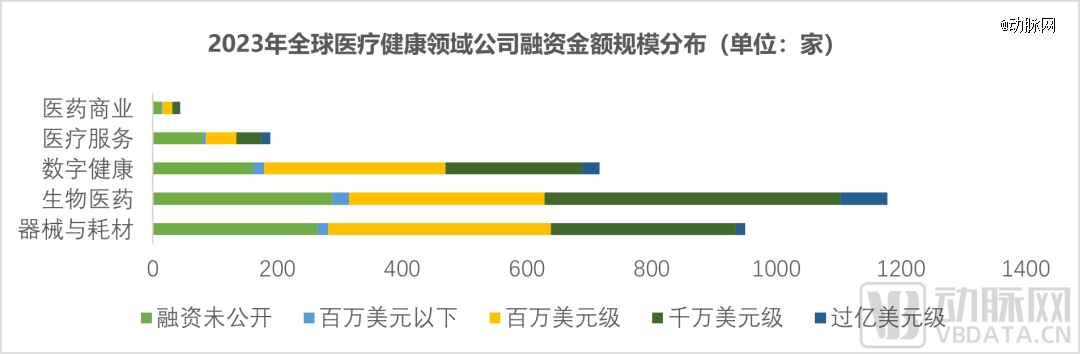

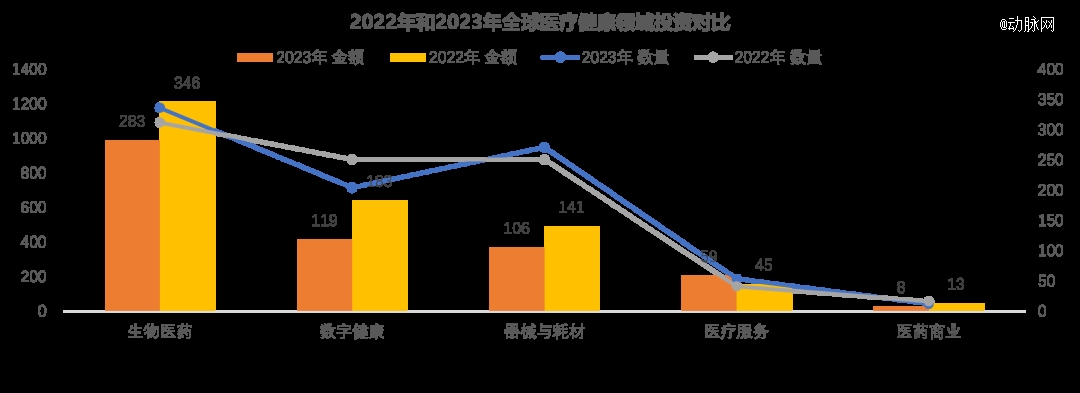

区分细分领域来看,2023年,全球医疗健康一级市场上,投融资交易规模*、活跃程度最高的,是生物医药类项目,器械与耗材类项目次之。医药商业类项目中,尽管诞生了年度交易额*的项目,但总体吸金能力、交易活跃度处于各细分领域的最末尾。

此外,区分单笔交易金额来看,除了没有披露交易金额的事件外,2023年,全球医疗健康一级市场投融资聚焦在千万级美元的中早期项目之上,百万级美元的起步阶段项目次之,交易规模特别大(即过亿美元级)和交易规模特别小(即百万美元以下)的事件,占比很低。

相比2022年,2023年生物医药、器械与耗材类项目的融资交易总额减少、但交易频次增加,对应平均交易规模进一步缩小,反映出在这些细分领域中,风险基金保持了投早、投小的风格。与此同时,数字健康类项目的平均交易规模则相对稳定,结合后文的案例和热点分析来看,经历了2021年至2022年间的狂热,全球数字健康投资开始降温,大量的早期项目融资困难,投资机构更倾向于押注进入中后期、商业化相对成熟的项目。

国内方面,2023年,各个细分领域的投融资总额、交易频次基本保持了与全球市场同步的变化趋势,区别只在于变动幅度。其中,对于生物医药、器械与耗材类项目,国内投融资市场的平均交易规模下降较全球市场更明显,体现出国内机构在投资这类项目时,更为谨慎。

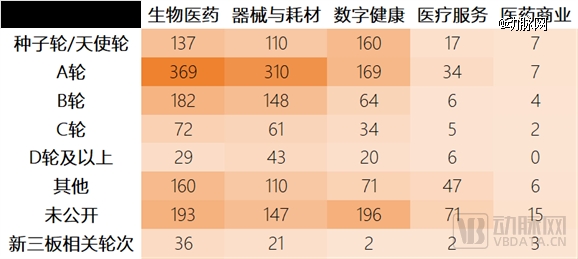

区分交易轮次来看,2023年,在全球医疗健康一级市场上,除了未公开轮次的事件外,主要的交易聚焦在A轮项目之上。此外,各细分领域的未公布轮次融资占比较高。全球生物医药类、医疗器械类、数字健康类、医疗服务类、医疗商业类企业在2023年完成的融资中,分别有16.3%、15.4%、27.3%、37.7%、34.1%的融资事件没有公布轮次。

究其原因,大多数创新企业尽管完成了新一轮融资,估值却没能提升到下一轮次的水平。在国内,也有越来越多的创新企业采用了+、++,甚至+++的融资轮次标识,背后的逻辑同样在于估值难增长。有分析机构指出,未公布轮次的融资,往往代表了融资企业现金流紧张,他们很可能很快需要开展下一次融资,为维持经营。对于采用+、++等来标识新融资的企业,资金状况大概亦是如此。

国内方面,2023年的医疗健康一级市场交易轮次分布与全球市场基本一致。区别在于,种子轮交易频次极低。其中,在生物医药类项目的525次交易中,仅包含种子轮/天使轮交易49起,505次器械与耗材交易中,仅包含种子轮/天使轮交易71起,医疗服务、医药商业类项目的种子轮/天使轮融资事件则只有个位数。由此可见,对于国内的投资机构而言,在科研成果转化已经成为热门概念的当下,孵化种子轮项目仍是低频事件。

■互联网+热度不断,双抗/ADC新进上榜,仅2家生物医药进入TOP 10

通过对2023年全球医疗健康一级市场上万个关键词的综合分析,我们筛选出了出现频次最高、涉及融资交易金额*的10大年度热门词汇,并根据相关融资事件的累计总金额排序。其中,互联网+、健康管理、SaaS服务等全球医疗健康创新领域的传统热词依然占据TOP,CRO、数字疗法、手术机器人等2021年以来最受关注的细分领域也保持了较高的热度。值得注意的是,全球生物医药领域的技术迭代频繁,双抗、ADC等更新的药物形态,成为投融资市场上的新晋热词。

从单笔交易金额看,2023年全球医疗健康一级市场投融资TOP10项目,主要来自医疗服务和数字健康领域。其中,总部位于美国德克萨斯的牙科服务提供商Smile Doctors,以5.5亿美元的单轮融资总额,成为2023年全球吸金能力最强的医疗健康创新项目。除了线上和线下的医疗健康服务类项目外,仅有2家生物医药企业进入全球融资TOP10榜单,分别来自细胞治疗和精准医学服务领域。

2023年全球医疗健康一级市场融资TOP 10企业 数据来源:动脉橙数据库

在国内,年度融资TOP10榜单被生物医药和医疗器械类项目占据。排在首位的海森生物,总部位于安徽合肥,成立不到3年时间,已经有7款产品上市。不过,海森生物的产品均来自收购或者授权引进。其背后,是康桥资本的战略、运营支持,和合肥产投集团、肥东县的产业扶持,是医药创新模式向临床需求和应用靠近的典型案例。

2023年国内医疗健康一级市场融资TOP 10企业 数据来源:动脉橙数据库

在全球生物医药融资TOP 10榜单中,呼吸系统疾病创新药、放射性药物、RNA药物表现亮眼,细胞与基因治疗、ADC相关领域项目也颇受到资本青睐。其中,ElevateBio自成立以来,已经完成了4轮融资,均为当时的重磅融资,公司累计融资总额达到12.46亿美元。值得注意的是,ElevateBio在苦练内功的同时,也通过产业并购来做大做强。比如,2021年10月,ElevateBio收购了生物技术初创公司Life Edit Therapeutics,由此获得协同技术平台,与固有的细胞和基因治疗能力相衔接,来实现弯道超车。

国内方面,2023年上榜生物医药融资中,专业的外包服务平台扮演了很重要的角色。位列第二、第三的药明合联、蓬勃生物,及位列第八的康龙生物,均对外提供CDMO服务。尽管行业里不看好CDMO的观点从年头持续到年尾,但国内的生物药CDMO领域吸引了超过6.5亿美元的融资。当然,这些资金主要流向了为ADC、细胞与基因治疗等当下热门生物技术服务的CDMO。

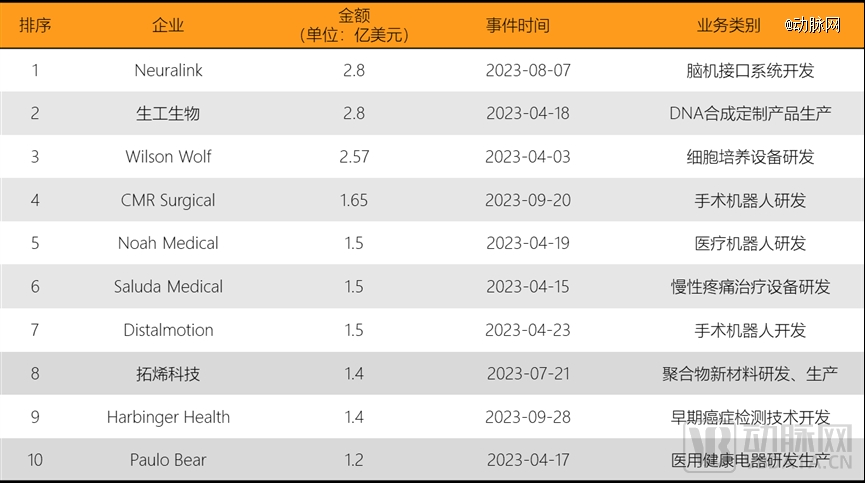

医疗器械方面,2023年,全球TOP 10融资的整体规模约为生物医药类TOP 10榜单的五成,与国内生物医药TOP 10榜单相近。其中,2023年吸金最多的全球医疗器械项目为马斯克的脑机接口公司Neuralink。2023年8月,Neuralink完成2.8亿美元的D轮融资,成立八年来已经累计融资6.53亿美元,是全球脑机接口临床应用开发的先行者。D轮融资后不到2个月,Neuralink宣布,正式招募人体临床试验对象,主要是因渐冻症导致四肢瘫痪的患者。

此外,医疗/手术机器人是全球医疗器械领域的热门投资方向。位列第四、第五、第七的CMR Surgical、Noah Medical和Distalmotion,均致力于开发填补临床空缺的机器人产品。

国内方面,2023年单笔融资金额*的是生工生物,主要从事DNA合成定制产品生产。生工生物成立近30年,是国内科研和工业领域引物探针、酶、蛋白和抗体等上游原料的重要供应商。2023年4月,生工生物完成首轮战略融资,德福资本、CPE源峰、景林投资、华盖资本管理的首都大健康基金和国开科创等入局,推动生工生物从国内走向全球。此外,国内TOP医疗器械融资主要聚焦在高端耗材、心血管疾病器械,实现多品类医疗器械的国产化突破。位列第二的拓烯科技在2023年7月完成1.4亿等值美元的B轮融资,主要产品特种环烯烃共聚物(SOOC®拓美特®)聚物,是国内重要的“卡脖子”高端材料之一。而在3月和9月各自完成等值1亿美元融资的永仁心、以心医疗,则分别开发人工心脏和心脏瓣膜介入装置。

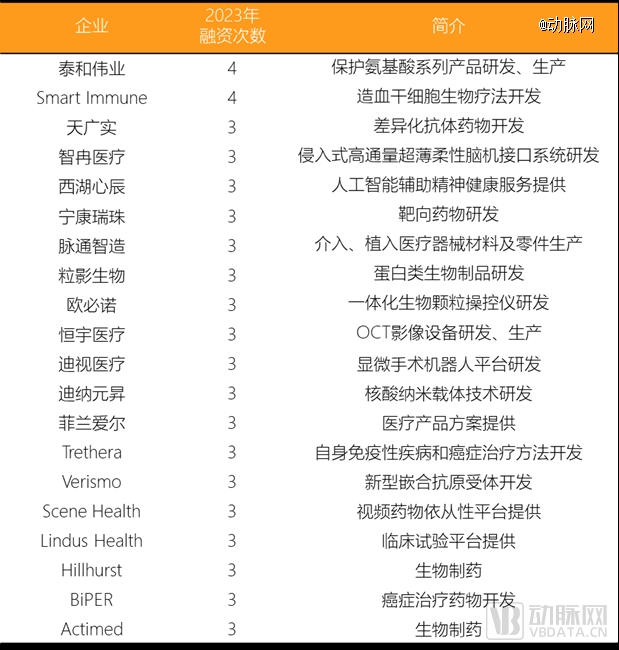

值得注意的是,2023年,不少全球项目完成2轮及以上融资,大量资金向各细分领域头部项目汇集。

2023年,有238家全球企业完成2次及以上融资,占比8.4%。其中,来自四川成都的保护氨基酸系列产品研发、生产商泰和伟业,和海外造血干细胞生物疗法开发商Smart Immune在2023年相继完成4次融资,是全球全年投融资活跃度最高的企业。

此外,有18家企业在2023年完成了3次融资,他们主要来自原料药、手术机器人、双抗和ADC等领域。在资本寒冬中,能得到资本持续加持的创新项目,或者存在明确、增长的市场需求,或者可转化的突破性技术优势,或者取得了亮眼的数据,他们所在的细分领域,有可能在未来2~3年内,出现新的市场竞争格局。

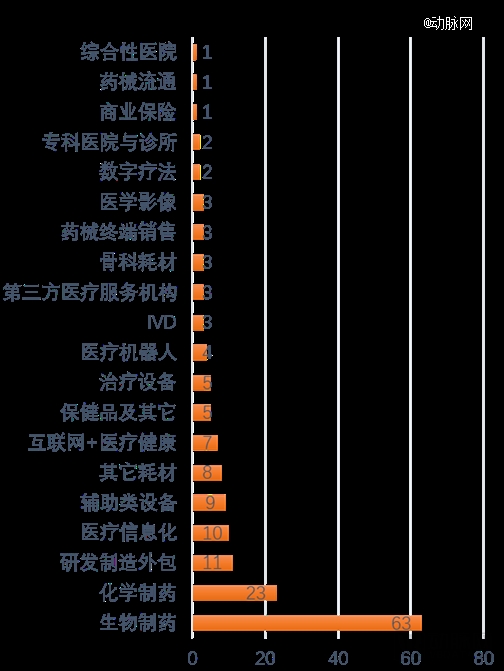

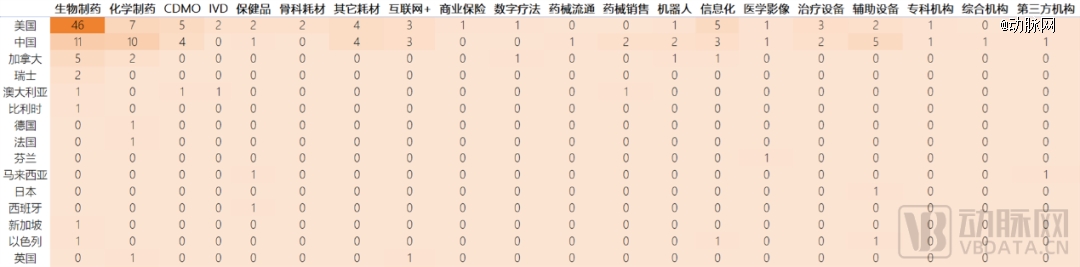

2023年,全球医疗健康产业走向公开市场的脚步进一步放缓,全年仅175家企业完成IPO。其中,生物制药领域企业IPO数量最多,达到63家,化学制药企业IPO数量次之,为23家,两者共占全部医疗健康企业IPO近5成。

175家IPO的医疗健康企业中,87家企业来自美国,占比近一半,中国企业52家,排名第二。总体而言,在二级市场上,北美和亚洲企业相对活跃,来自美国、中国、加拿大、马拉西亚、日本、新加坡的企业共153家,占比87.2%,来自欧洲的企业则相对较少。

2023年全球不同国家的医疗健康各领域IPO分布 数据来源:动脉橙数据库

■全球IPO:强生剥离的业务线年,全球通过IPO获得最多融资的,是强生集团剥离出来的消费者健康业务公司Kenvue,旗下拥有多个主流的个人护理品牌,比如露得清、邦迪、泰诺、李施德林、大宝等。独立运营1年多以后,Kenvue于2023年5月登陆纽约证券交易所,IPO当天开盘后股价持续上涨,全天涨幅达22.27%,市值超过502亿美元。此外,2023年10月,瑞士仿制药和生物类似药巨头Sandoz登陆瑞士证券交易所,IPO市值103亿瑞士法郎,约合112亿美元。由于公开资料没有查询到Sandoz的IPO发行比例,我们以常规的25%估算,Sandoz首发募资约29亿美元,为2023年度全球规模第二大的医疗健康IPO。

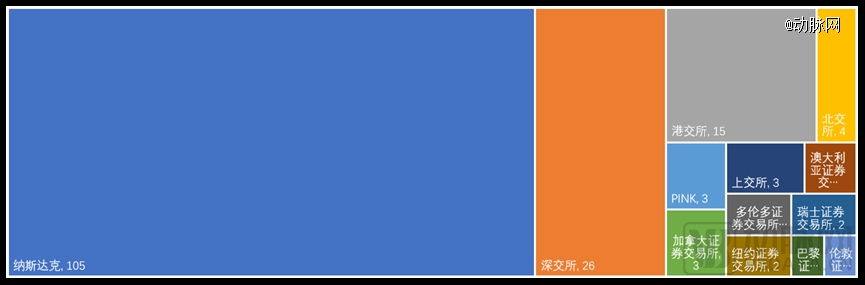

在资本市场选择方面,美股重新成为全球医疗健康企业IPO的最主流市场。2023年登陆资本市场的医疗健康企业中,超过一半选择了美股市场,国内资本市场次之。究其原因,一方面,全球流动性紧缩的宏观条件下,港交所作为离岸金融中心,交易量大幅下降,赴港上市的医疗健康企业相比2018年以来的其他年份,明显减少;另一方面,随着国内科创版、创业板的合规门槛提高,在上交所、深交所上市的企业也显著减少。

国内医疗健康IPO的TOP10中,包含生物医药类企业7家,医疗器械类企业2家,医疗服务类企业1家,生物医药创新企业仍然是IPO的主力军。其中,来自重庆的单抗、双抗创新药企业智翔金泰,在2023年6月上市。这家企业由国内生物疫苗领军企业智飞生物的控股股东创立,建立了基于新型噬菌体呈现系统的单抗药物发现技术平台和双特异性抗体药物发现技术平台两个技术平台,并在药物开发环节建立了高效的重组抗体药物工艺开发平台,已形成完整的创新药物发现、工艺开发、临床研究和商业化生产的产业链布局。

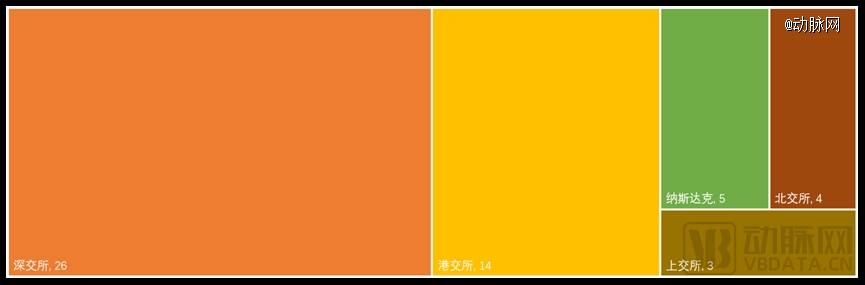

在国内,深交所成为2023年医疗健康企业IPO*的资本市场,26家企业在此上市,占比达到一半。2023年,港交所是吸引国内医疗健康企业IPO第二多的全球资本市场。这个数据让人颇感意外。在这背后,港交所上市门槛、成本等综合因素比较具有性价比,加之早期机构投资者退出日期逼近,或许是主要原因。此外,纳斯达克、北交所、上交所承接的国内医疗健康企业IPO数量基本相近。

2021年11月,北交所正式开市,首批81家公司集体上市。在上交所科创版和深交所创业板IPO标准收紧,港交所流动性滑坡的当下,人们纷纷将目标投向北交所。不过,从现阶段的数据看,北交所还没能成为国内医疗健康企业的*资本市场。2023年是北交所运行以来的第二个完整的交易年度,共4家生物医药类企业选择在北交所上市。这4家企业中,除了康乐卫视出现了小幅的股价下跌外,市值均在上市当天大幅上涨,并持续走高。其中,2023年7月上市的锦波生物,IPO至今的股价已经上涨1090.95%。

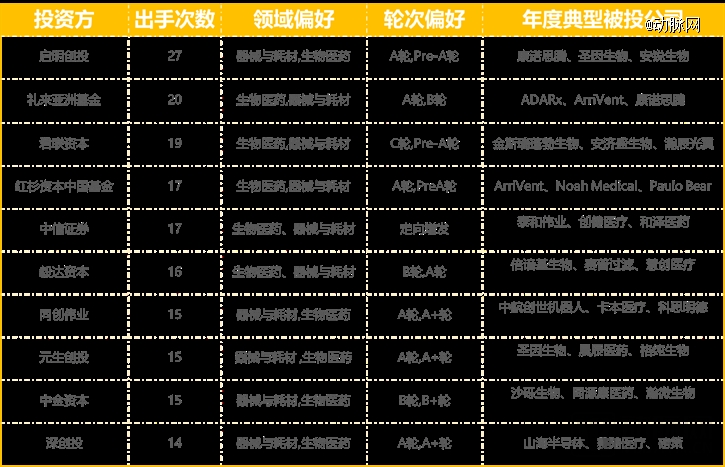

启明创投累计出手27次,成为全年最活跃投资机构,国内投资机构出手次数大幅减少。

2023年全球医疗健康一级市场上出手最多的投资机构TOP 10 数据来源:动脉橙数据库

一方面,价值投资被更多投资机构作为核心策略。不同的投资机构,基于对临床需求的不同理解,选择差异化的潜力赛道,并从中筛选出投成长优势的特定项目,必然会带来差异化的投资结构。另一方面,资本寒冬之下,多数医疗创新企业融资困难,投资机构往往倾向于将有限的资金投资于自己熟悉,甚至曾投资过的项目,提高投资确定性的同时,为被投项目提供必要的资金支持。

2023年,中国是全球医疗健康一级市场最为活跃的地区,共完成1301起融资交易,涉及融资总额109.62亿美元。美国的医疗健康一级市场投融资活跃度次之,共完成1145起融资交易,累计融资额更高达349.33亿美元。其中,国内的医疗健康创新项目平均融资额为842万美元,而美国项目的这一数据为3050万美元,约3.6倍于前者。由此可见,国内医疗健康一级市场还有较大的成长空间。

2023年,江苏省是国内最热门的医疗创投区域,共完成256起融资,累计融资额18.43亿美元。广东省次之,共221起融资,涉及总金额15.66亿美元。位列第三的是上海,共完成207起融资,总金额26.52亿美元。

其中,2023年,来自长三角、广东省和北京的医疗健康一级市场融资事件共1034件。换言之,在2023年,有近8成的国内医疗健康融资事件来自这些热门区域,国内医疗创新集群式发展的趋势十分明显。不过,值得注意的是,即便是在医疗健康创新项目“最值钱”的上海,平均约1200万美元的融资额,仍不及美国项目的平均水平。结合前文分析,国内与全球市场主流融资轮次相近泛亚电竞平台,泛亚电竞平台国内的医疗健康创新项目还存在巨大的优化空间。